每日推荐

于3月底的10个交易日内股价大涨超200%或只是能链智电(NAAS.US)行情的开端。

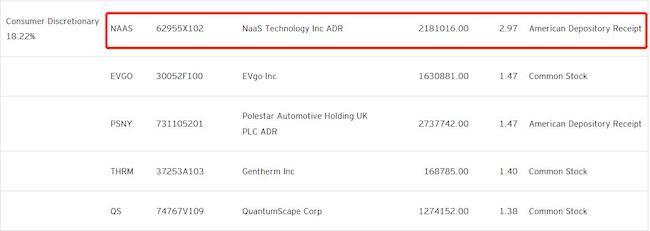

从PBW的持仓数据来看,2023年之前其未持有能链智电股份,即其2.97%的仓位均是在今年买入,再结合能链智电的股价从横盘阶段突然于3月24日开始大幅拉升,或可推断,这是由于PBW快速建仓所致。

值得注意的是,能链智电占比PBW 2.97%的持仓已处于超配状态。据PBW的年报显示,截至2022年12月30日时,其最大持仓公司为Tritium DCFC Ltd,持仓占比也仅1.71%,这较能链智电的持仓比例低近1个百分点。

事实上,ETF投资讲究的便是均衡配置以降低潜在的市场风险,但一旦对某家企业进行超配,便意味着该公司具有高确定性和高赔率,从景顺过往投资新能源的辉煌战绩来看,其超配的公司均获得了显著收益。

以PBW为例,其在2020年时的涨幅为202.04%,位列当年美国股票型ETF涨幅的第二名,能取得此成绩便是因为PBW超配的第一重仓股Blink Charging在2020年的最大涨幅高达2561%,第二大重仓股FuelCell Energy年内的涨幅亦超500%。

此外,2020年美国股票型ETF涨幅排名第一的是Invesco Solar ETF,同样是景顺管理的ETF基金,其年内涨幅为233.64%,较PBW的涨幅高出30个百分点。TAN涨幅登顶榜首之际,同样是因为其第一重仓股——家用太阳能解决方案供应商Enphase Energy年内大涨600%,该股占TAN持仓的比例高至11.7%。

时隔近三年PBW再于新能源赛道中超配个股,这让市场对能链智电未来的股价走势浮想联翩,若再配合能链智电的基本面来看,得出的结论或能更加清晰。

虽然2022年全球经济面临诸多挑战,国内经济受疫情影响明显,但能链智电通过合作伙伴不断扩大生态服务网络,截至2022年12月31日,能链智电已服务1581家充电运营商,同比增长111%,年内收入大增177%至9280万人民币,且盈利能力明显改善。

但这也只是能链智电迈入爆发式增长时代的新开端,在2023年第一季度中,能链智电已连接5.5万座充电站、57.5万把充电枪,充电量达到10.23亿度,交易总额达到人民币9.9亿元人民币,分别同比增长112%和107%。能链智电预计,2023财年的净收入在5亿至6亿人民币之间,同比翻5.4倍到6.4倍。

值得注意的是,能链智电的第三方充电服务网络具有明显的平台效应和规模效应,一旦收入爆发式增长,那么距离公司实现盈利也仅有一步之遥,届时能链智电的内在价值有望迎来裂变。

在业绩爆发式增长的强劲基本面支撑下,获PBW超配的能链智电能否复制Blink Charging一年25倍的涨幅?让我们拭目以待。

每日推荐

热门文章